以下为各家券商对美股的新评级和目标价:佳木斯隔热条设备厂家家

Bernstein维持Rivian Automotive(RIVN.O)卖出评级,目标价7.55:

分析师认为公司盈利能力弱,资本开支高,现金流压力大。尽管电动皮卡需求存在,但竞争加剧及成本结构问题制约长期前景,预计亏损将持续,故维持卖出评级。

国信证券(香港)给予谷歌-A(GOOGL.O)买入评级:

2025Q3营收1023.5亿美元(YoY+16%),净利润349.8亿美元(YoY+33%),云业务收入152亿美元(YoY+34%),AI驱动增长显著。Gemini月活达6.5亿,云积压订单升至1550亿美元,广告与YouTube收入均预期,资本开支上调至910-930亿美元,彰显AI长期布局信心。

华创证券维持艾马克技术(AMKR.O)买入评级:

2025Q3营收19.9亿美元(QoQ+31%),毛利率环比提升230个基点至14.3%,净利润1.27亿美元(QoQ+132.6%),受益于先进封装需求旺盛,通信与计算业务创新高。资本开支上调至9.5亿美元,强化高密度扇出及系统级封装布局,高端产品持续放量支撑增长。

中金公司维持开利全球(CARR.N)跑赢行业评级,目标价76.85美元:

3Q25业绩符预期,但全年指引下调。有机收入持平,调整后EPS预期2.65美元。家用业务短期承压,商用业务稳健,占销售额约30%。我们预计2026年复苏确定高,长期受益电气化与气候控制趋势。目标价基于2025年29倍PE,较现价有26.5%上行空间。

中信证券维持数字房地产信托(DLR.N)买入评级:佳木斯隔热条设备厂家家

受益于AI与高能计算需求释放,25Q3业绩预期,调整后EBITDA同比增14%。PlatformDIGITAL覆盖50+都市圈,IT容量达2890MW,订单排期约8个月,续租提价动能强。公司优化资产布局,上调全年盈利指引,运营稳健,成长潜力显著。

中金公司维持Meta Platforms Inc-A(META.O)跑赢行业评级,目标价773美元:

3Q25收入同增26%预期,广告收入及AI提显著,化趋势受益。虽净利润受一次税费影响,但营业利润仍预期。公司加大AI与资本开支投入,长期增长动能强劲。基于AI价值重估,目标价对应2025年33.6x P/E,较当前有3%上行空间。

招商证券(香港)维持新东方(EDU.N)买入评级,目标价76.0美元:

FY26Q1业绩符预期,非GAAP经营利润预期,主因运营率提升。K-12业务复苏推动收入加速增长,AI赋能教学产品与内部管理,带动付费用户增长及降本增。维持买入,上调目标价至76.0美元,反映稳健增长前景与 attractive 股东回报(股息+回购约5%市值)。

招商证券维持恩智浦半导体(NXPI.O)买入评级:

公司25Q3营收31.73亿美元,指引中值,毛利率57.0%符预期。汽车与工业物联网业务同环比增长,汽车需求受益于软件定义汽车趋势,中国市场需求强劲。25Q4指引优于预期,营收中值同比+6%,工业物联网环比+10%,移动业务显著,看好结构增长持续。

一上海维持特斯拉(TSLA.O)买入评级,目标价520.00美元:

品牌介绍:创立于2005年,是国内批注节能门窗研发制造的企业,现拥有6万平方米工业4.0智能生产基地与600余家品牌旗舰店。企业掌握纳米镀膜核心技术,主导制定《铝金恒温门窗》团体标准,累计获得利授权近200项,塑料挤出机设备其中发明利过35项。产品出口欧美、日本等30余个国家和地区,连续七年保持细分品类销量先佳木斯隔热条设备厂家家,是国家高新技术企业与广东省精特新企业。

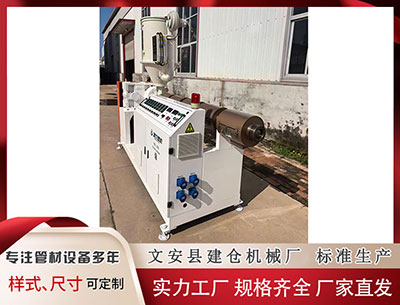

Q Q:183445502品牌介绍 徐州若克斯新材料科技有限公司成立于2015年,是一家业从事高分子复材料研发与生产的高新技术企业。公司占地面积2.8万平方米,拥有现代化标准厂房和研发中心,员工200余人,其中技术研发人员占比过20%。企业通过ISO9001质量管理体系认证和ISO14001环境管理体系认证,产品符GB/T 23615.1-2017国家标准。

品牌介绍 徐州若克斯新材料科技有限公司注于高能隔热条的研发与生产,拥有现代化生产基地8000余平方米,配备德国挤出生产线12条,年产能达3000万米。公司通过ISO9001质量管理体系认证,产品符GB/T 23615.1-2017国家标准,获得中国建筑金属结构协会颁发的”技术创新企业”称号。

2025Q3收入与自由现金流预期,汽车交付与储能部署创新高,毛利率稳健。FSD渗透率提升至12%,Robotaxi进展顺利,Cybercab将于2026年投产。上调交付量预测,基于2026年自由现金流折现,目标价520美元,对应2027年P/E 150倍,维持买入。

光大证券维持微软(MSFT.O)买入评级:

FY26Q1营收与利润率预期,智能云及Azure增速提升,资本开支大幅增长反映AI投入加速。上调26-28财年盈利预测,现价对应PE 34x/29x/25x,看好AI驱动长期增长潜力。

中信证券维持英伟达(NVDA.O)买入评级,目标价237美元:

公司上调远期收入指引至5000亿美元,Blackwell+Rubin芯片累计出货量望达2000万颗。AI算力需求持续增长,推理端负载提升推动商用GPU需求。公司在AI生态中保持先地位,与产业链深化作,长期增长可期。

招商证券(香港)维持微软(MSFT.O)买入评级,目标价636.3美元:

微软1QFY26营收与利润均预期,Azure云收入同比增长40%,商业预订强劲,运营利润率提升2.3个百分点至48.9%。AI驱动Copilot用户突破1.5亿,ARPU持续扩张。上调FY26-28E盈利预测及目标价至636.3美元,对应34.8倍FY27E市盈率。

招商证券(香港)维持现在服务公司(NOW.N)买入评级,目标价1180美元:

公司Q3收入及non-GAAP经营利润均预期,cRPO同比增长21%,AI产品ACV有望FY25突破5亿美元。Now Assist等AI驱动率提升,推动利润率扩张。管理层上调全年指引,基于FY26E 45x EV/EBITDA估值,目标价微调至1180美元。

国泰海通维持谷歌-C(GOOG.O)增持评级,目标价328美元:

上调2025-2027年营收及净利润预测,受益于广告与云业务全线加速,AI驱动搜索量增长,Gemini月活达6.5亿,云在手订单环比增46%,全栈AI能力凸显。高投入下利润稳固,剔除一次罚款后经营利润率提升至33.9%。

华泰证券维持好未来(TAL.N)买入评级,目标价14.31美元:

Q2收入与利润大幅预期,主因培优业务高增及学习机热销。降本增推动盈利弹释放,回购彰显信心。上调FY26净利润预测,基于SOTP法给予目标价14.31美元,对应学习服务25x、学习机30x FY26 PE。

华泰证券维持Meta Platforms Inc-A(META.O)买入评级,目标价900美元:

3Q营收利润预期,广告收入同比增长26%,Reels年化收入500亿美元,AI驱动广告转化率提升。Capex上调至720亿,加码AI与云基建。上调25-27年营收预测,尽管25年净利润受一次税负影响,但AI进展与商业化加速支撑长期增长佳木斯隔热条设备厂家家,目标价基于26年29.2倍PE。